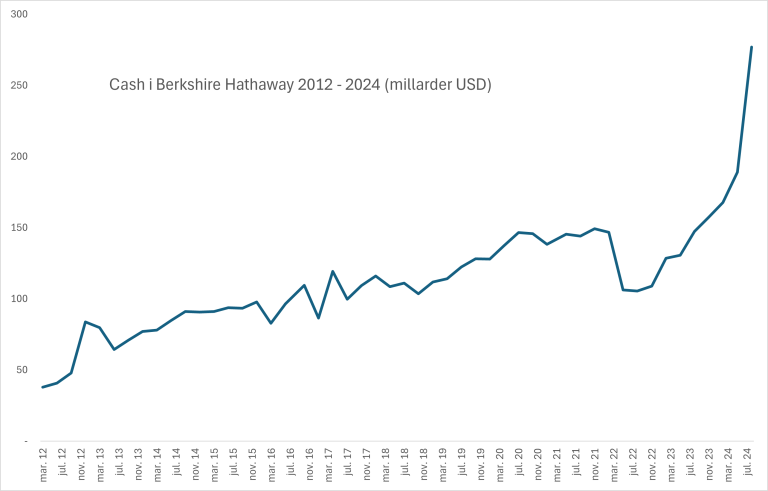

Dette er ca 25 prosent av selskapets aktiva, og et oppsiktsvekkende tall for et selskap som har som formål å finne investeringsmuligheter i aksjemarkedet.

Så hvorfor parkerer verdens mest kjente investor så mye penger i kontanter?

De som følger Warren Buffet tett, vet at han er en ekstremt langsiktig investor som ikke prøver å time markedet. Samtidig er han glad i å være tilstede med tørt krutt når markedet korrigerer. Dette tjente han godt i korreksjonen i 2022, under finanskrisen i 2008 og tilbake i dot-com-tiden etter år 2000.

Savner gode investeringsmuligheter

Hvorfor Buffet nå bygger opp den største krigskassen noensinne forklarer han på sin sedvanlig prosakiske måte: "Vi finner ikke tilstrekkelig gode investeringsmuligheter." Gjennom sin over 70 år lange karriere har Buffett gjentatte ganger understreket at han ikke bryr seg om sentralbankens handlinger, inverterte rentekurver, Sahms regel (var jeg den eneste som ikke kjente til denne?) eller andre resesjonssignaler.

Han kjøper selskaper som er gunstig priset i forhold til forventet fremtidig verdi, innenfor det han kaller sin «circle of competance». Dette betyr at han primært analyserer det amerikanske markedet og holder seg til sektorer han kjenner godt. For øyeblikket finner han imidlertid få gode investeringsmuligheter der.

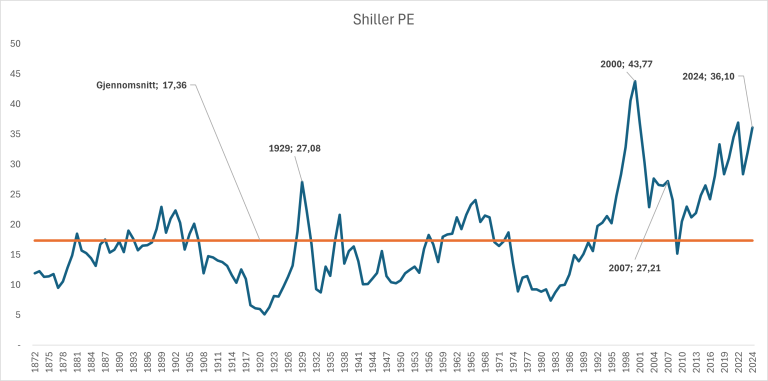

Verdsettelsen av amerikanske aksjer kan vurderes på flere måter. En metode er å se på den samlede verdien av alle selskapene i en indeks, som S&P 500, og dele dette på den gjennomsnittlige inflasjonsjusterte inntjeningen selskapene har hatt de siste ti årene – dette nøkkeltallet kalles Shiller PE (Price/Earnings).

Historisk høye aksjeverdier

Den gjennomsnittlige verdien av Shiller PE-nøkkeltallet har vært litt over 17 de siste 150 årene. Nå er den mer enn det dobbelte av dette. Vi er også høyere enn både i 1929 og 2007. Den eneste gangen markedet samlet har vært priset høyere, var på toppen av dot-com-boblen i år 2000, da teknologiindeksen (Nasdaq) falt med omtrent 80 prosent etter at boblen sprakk.

Nevneren (Earnings) i dette nøkkeltallet er bakoverskuende, så dersom inntjeningen i selskapene fortsetter å vokse, vil Shiller PE-nivået falle – en normalisering trenger altså ikke nødvendigvis å skje gjennom en korreksjon i aksjemarkedet. Imidlertid er selskapenes inntjening også på rekordnivå og ligger langt over det historiske gjennomsnittet.

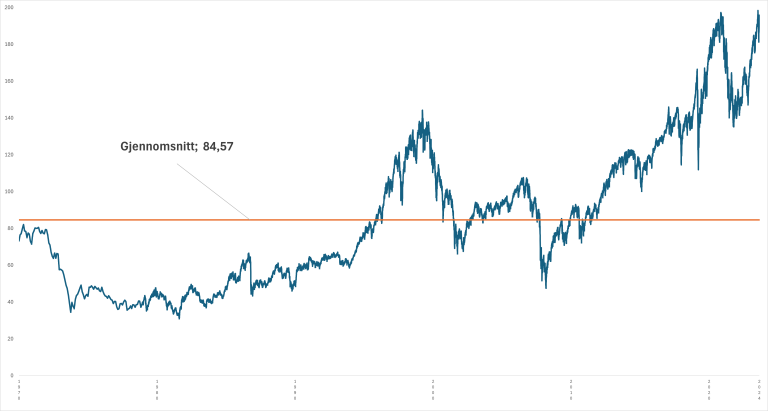

Warren Buffet-indeksen

Warren Buffett har også fått en egen indeks oppkalt etter seg – The Buffett Indicator – som måler verdien av aksjemarkedet (basert på den brede Wilshire 5000-indeksen) delt på bruttonasjonalproduktet (BNP) i USA. Denne indikatoren viser hva verdien av aksjemarkedet er i forhold til den totale verdiskapningen i USA.

Gjennomsnittlig har dette tallet ligget litt over 80 prosent, men skraper nå oppunder 200 prosent. Med andre ord er aksjemarkedets verdi nesten dobbelt så stor som den amerikanske økonomien.

Dette skaper en sirkulær sårbarhet for den amerikanske økonomien. Vanligvis frykter vi at en resesjon skal forårsake en korreksjon i aksjemarkedet, men når aksjemarkedet har så høy verdi, vil også skatteinntektene til staten i større grad påvirkes dersom markedet faller. I tillegg vil en nedgang i forbrukernes formuer i større grad redusere og dempe forbruket, noe som igjen kan skyve økonomien inn i en resesjon.

Det kan være grunner til det amerikanske markedet er så høyt priset. Kanskje vil kunstig intelligens eller annen ny teknologi skape et nytt produktivitetsparadigme? Eller kanskje den økende geopolitiske uroen fører til at stadig flere investorer flytter penger til den tryggeste havnen – USA. Eller er det lave renter i Japan som gjør at investorer låner penger i yen og investerer i amerikanske markeder (Carry trade)?

Presidentvalget kan påvirke markedet

Men disse trendene kan reverseres. En risiko som ofte overses, er at bedriftsbeskatningen for amerikanske selskaper også er rekordlav. Dette har bidratt til voksende bunnlinjer og høyere verdsettelser. Et av tiltakene som Trump-administrasjonen gjennomførte, var å senke bedriftsbeskatningen fra 35 prosent til 21 prosent. Nå ønsker Kamala Harris å øke denne skatten til 28 prosent.

For å få dette gjennom må hun ha støtte i Kongressen, men i november er det valg både på ny Kongress og president. Dette kan føre til at profittmarginene til amerikanske selskaper reduseres.

Det blir en spennende høst og diversifisering blir viktigere enn noen gang!

Erik Kaland er produktsjef for sparing og pensjon i Storebrand. I denne bloggen deler han sine tanker om markedet. Teksten inneholder personlige meninger, og er ikke nødvendigvis sammenfallende med Storebrands offisielle markedssyn.