Logisk sett burde det vært slik, men hvis du tar en titt på verdens aksjemarkeder og hvor verdiskapningen har vært de siste tiårene, ser du ikke sammenhengen så tydelig. Kina og India har litt over 20 prosent av verdens bruttonasjonalprodukt, men under 5 prosent av verdens aksjeverdier (3,3 % for Kina og 1,6 % for India, ifølge MSCI All World Index). I tillegg har rundt halvparten av den globale (BNP) veksten skjedd i Kina og India de siste ti årene (hhv 31,5 % og 14,7 %, ifølge World Economics).

Ujevn verdifordeling

Til sammenligning ligger omtrent 60 prosent av verdiene i det globale aksjemarkedet i USA. Det er kanskje ikke så overraskende. USA er en mer avansert økonomi, et vesentlig finansielt sentrum både for verdipapirer og råvarer og har verdens reservevaluta. Men hoveddelen av verdiskapningen som skjer i verden i dag skjer altså andre steder enn i USA – så hvorfor dukker ikke den verdiskapningen opp i aksjemarkedene i større grad?

Forsinket avkastning

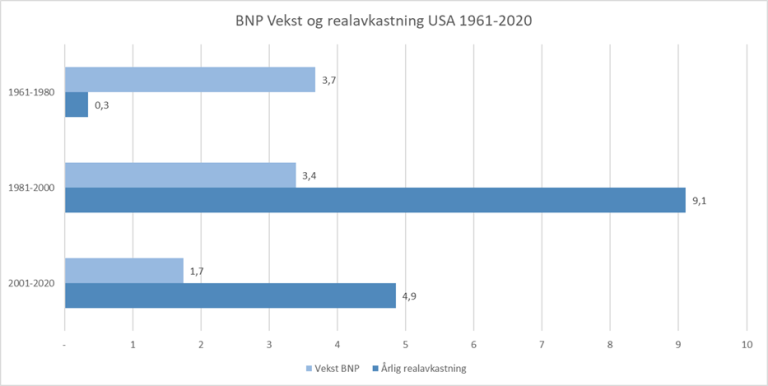

Svaret er at den vanligvis gjør det, men senere enn vi skulle tro. Veksten i USA (og andre utviklede markeder) har bremset betydelig gjennom de siste 60 årene. Fra en gjennomsnittlig BNP veksttakt på 3,7 prosent i 60- og 70-årene, har veksten skrumpet inn til bare 1,7 prosent de siste 20 årene. Mens BNP-veksten har falt har realavkastningen i aksjemarkedene skutt i været. Selv perioden fra 2001-2020 som inneholder teknologikrasjet (2001-2003) og finanskrisen (2007-2009), har investorene fått vesentlig høyere avkastning enn på 60-tallet da BNP-veksten var over dobbelt så stor. Grafen under viser tall justert for inflasjon som var betydelig på deler av 70- og 80-tallet.

Grunnene til dette tilsynelatende paradokset er selvfølgelig svært mange, og årsakssammenhengene komplekse, men noen brede trender kan forklare noe av det – og kanskje gi oss et hint om hvilke markeder som vil bli dominerende i tiårene som kommer.

Litt forenklet kan vi si at verdiskapningen (BNP-veksten) deles mellom tre grupper:

1) Investorene – som eier bedriftene

2) Staten – som krever inn skatter eller eier selskaper direkte

3) Ansatte – som jobber i bedriftene og mottar lønn.

Avkastningen til investorene avhenger av den totale verdiskapningen, men også av hvordan fordelingen mellom de tre gruppene gjøres.

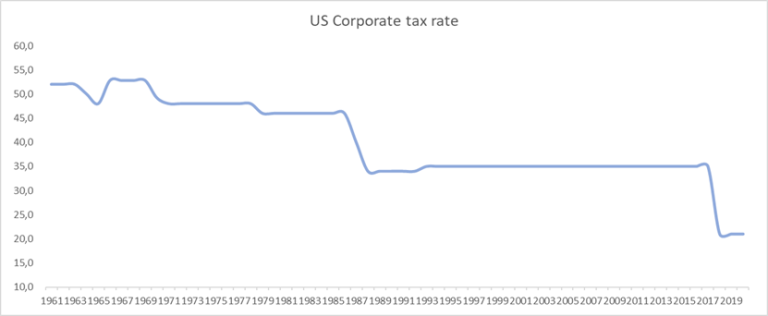

Verdiskapningen i USA har falt gjennom de siste tiårene, og det har også beskatningen av bedriftene gjennom en rekke skattereformer. Dette betyr i praksis at deler av gevinsten fra verdiskapningen er flyttet fra staten til bedriftene.

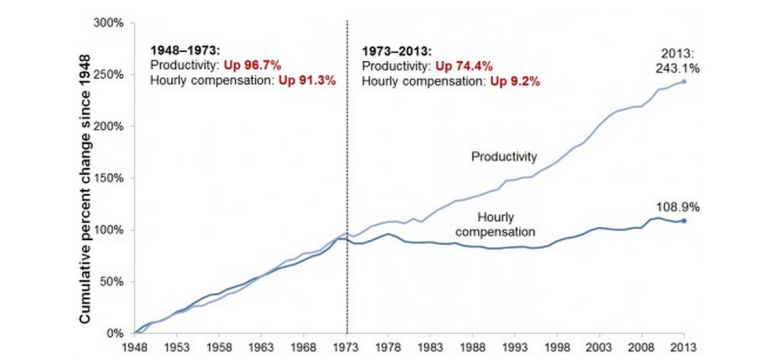

I neste omgang blir spørsmålet om skattelettelsene har lekket ut i lønnsforhøyelser til de ansatte eller om aksjonærene sitter igjen med gevinsten. Grafen under gir oss et hint om hvor mesteparten av gevinstene har gått. Fra midten av 70-tallet har vi sett et brudd mellom vekst i produktiviteten (som er viktigste komponenten i økonomisk vekst) og reallønnsøkningen til de ansatte.

Det er igjen mange og komplekse årsakssammenhenger knyttet til denne utviklingen, men globaliseringen og outsourcing til utviklingsøkonomier (Kina, Mexico, India m.fl.) med vesentlig lavere lønnsnivå er noe av det som har lagt press på lønningene i verdens største økonomi.

Med andre ord har to av partene (staten og ansatte) gitt fra seg deler av verdiskapingskaken til aksjonærene. Avviket mellom statens inntekter og utgifter skaper et stadig større underskudd på statsbudsjettet. Dette dekkes gjennom pengetrykking, som igjen dukker opp som ny likviditet og løfter aksjemarkedet videre.

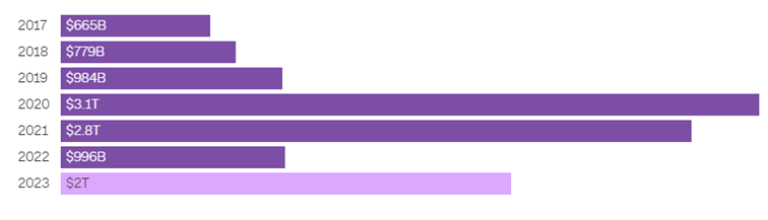

Skyhøyt underskudd i USA

USA har hatt noen ekstreme budsjettunderskudd knyttet til finanskrisen og koronapandemien, og er nå på vei mot et underskudd på 2000 milliarder dollar i et år uten kriser med en økonomi i høygir. Til sammenligning har hele Oljefondet litt over 1 400 milliarder dollar. Det akkumuleres altså et helt Oljefond i gjeld før de kommer til slutten av sommerferien – hvert år.

Billiondollarspørsmålet er hvor lenge dette kan fortsette og hva som skjer hvis noen av disse trendene reverseres. Hvis skattene skal endres for å dekke fremtidige budsjettunderskudd vil det påvirke lønnsomheten i bedriftene. Hvis globaliseringen reverseres vil både lønnskostnader og vareproduksjon bli dyrere, og hvis budsjettet skal i balanse vil enorme mengder likviditet trekkes ut av markedet.

Er du investert i et globalt indeksfond har du mesteparten av pengene investert i USA. Selv om USA fremdeles er den økonomiske motoren i verdensøkonomien og drivkraften for mye innovasjon, hjelper det lite på fremtidig avkastning hvis fordelingsnøkkelen mellom bedrifter, staten og ansatte begynner å snu.

En god diversifiseringsstrategi kan være å kombinere et globalt fond med et fond knyttet til utviklingsmarkeder eller andre regioner som ikke har trykket gasspedalen like langt i bunn som USA har gjort.

Erik Kaland er produktsjef for sparing og pensjon i Storebrand. I denne bloggen deler han sine tanker om markedet. Teksten inneholder personlige meninger, og er ikke nødvendigvis sammenfallende med Storebrands offisielle markedssyn.