Hvor mye har det egentlig å si i praksis?

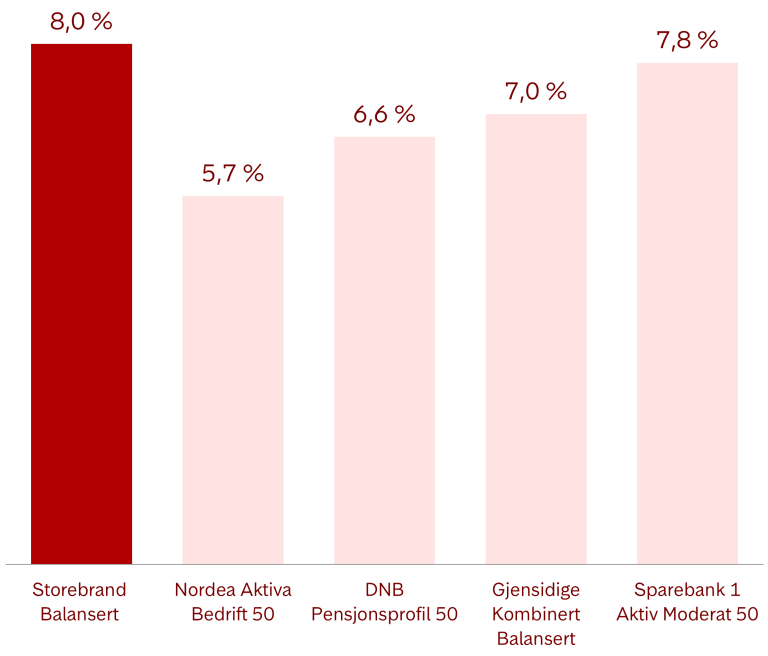

La oss se på et enkelt regnestykke. Si du investerer 100 000 kroner som du lar stå i 40 år. Hvis du løfter den årlige avkastningen med bare 1,4 prosentpoeng, fra 6,6 til 8 prosent, ender du opp med over 600 000 kroner mer i pensjonspenger.

Legger vi til at pensjonssparingen gjennom et langt arbeidsliv kan være flere hundre tusen kroner, kan den ekstra avkastningen til slutt ende opp med å bli millioner.

2. Enkel start på pensjonistlivet

Tidligere har mange sett på pensjon som noe tørt og abstrakt. I dag finnes det flere løsninger som gjør pensjon mer forståelig. Storebrands tjeneste Smart pensjon er et eksempel på at pensjon faktisk kan være gøy også.

– Utviklingen har vært stor de siste årene. Nå er Smart pensjon blitt en lekeplass der du kan teste en rekke scenarier. Hvor mye får du utbetalt hvis du går av med pensjon som 62-åring? Eller hva med når du er 70? Her er det vanlig å få seg noen aha-opplevelser, sier Gregorson.

Smart pensjon samler all pensjonssparingen din på ett sted. Tjenesten gir deg oversikt, visualiserer hva du ligger an til å få utbetalt år for år, og gir deg personaliserte råd basert på situasjonen din.

Vi har også gjort det enkelt når du først skal gå av med pensjon.

– Vi har gode og tilgjengelige rådgivere, og en heldigital utbetalingsløsning der du både kan planlegge pensjonen din og gjøre uttak på samme sted.

3. Stor valgfrihet

Det er mange grep du kan ta for å sikre deg en god pensjon. Et grep handler om å få mest mulig ut av pensjonspengene arbeidsgiveren din sparer for deg. Når du jobber i privat sektor og har innskuddspensjon, kan du påvirke dette gjennom valg av spareprofil.

Grunnen til at du bør være bevisst på hvilken spareprofil du har, handler om avkastning. Det er nemlig stor forskjell på hvor høy avkastning du kan forvente å få – avhengig av om du velger en spareprofil med lav eller høy andel aksjer.

En litt høyere avkastning kan gi deg mye mer å rutte med som pensjonist. Du kan få mange hundretusener mer med bare ett par prosentpoeng ekstra avkastning.

Ønsker du å styre investeringsvalgene selv? Eller ønsker du at vi tilpasser sparingen for deg? Hos Storebrand kan du velge helt selv. Vi har alderstilpassede profiler for deg som liker å holde det enkelt, og vi har et godt utvalg av pensjonsprofiler (spareprofiler) for deg som ønsker å ta egne grep.

Vi har også gode og rimelige indeksfond for deg som ønsker å holde kostnadene nede. I tillegg til en rekke tematiske aksjefond for deg som ønsker å plassere pensjonspengene dine i en spesifikk sektor.