Før i tiden var pensjon enkelt. Enten hadde arbeidsgiver en pensjonsordning, eller så hadde den det ikke. I dag er tjenestepensjon obligatorisk – men med et stort spenn i sparenivået mellom de ulike ordningene.

Vi har sett nærmere på hvor mye bedriftskundene våre sparer i pensjon til sine ansatte, og analysen viser at gjennomsnittlig sparesats ligger på 4,4 prosent. Det er imidlertid store forskjeller fra bransje til bransje.

Lurer du på hvilken sparesats du bør velge for bedriften?

Bransjene på topp og på bunn

Offshorebransjen ligger på topp, mens bransjene overnatting og servering og vikar og bemanning ligger på bunn. Konsekvensen er at to personer med samme startlønn og lønnsutvikling kan ende opp med helt forskjellige pensjoner – kun fordi de jobber i ulike bransjer og dermed har ulike ordninger.

– Offshore og finans er bransjer som historisk har hatt gode pensjonsordninger for sine ansatte. En viktig årsak til dette er at det generelt er høyere lønnsnivå i de nevnte bransjene, og at man ikke får sparing i folketrygden for lønn over 7,1 G (924 136 kroner information), forteller Lars-Erik Eriksen, leder for pensjon i Storebrand.

– Samtidig vil det nok variere over tid hvilke sektorer som har god lønnsomhet, og som dermed har anledning til å prioritere gode spareordninger for sine ansatte, sier Eriksen.

Hvilken pensjonsordning er vanlig i din bransje?

Så mye kan du og dine ansatte forvente å få i årlig pensjon

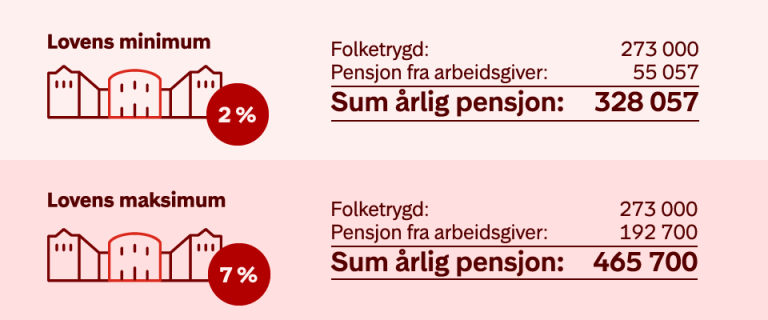

Omtrent 30 prosent av alle ansatte som har innskuddspensjon i dag, har en såkalt minimumsordning, hvor innskuddet utgjør to prosent av lønnen. De beste ordningene har derimot innskudd på hele syv prosent av lønn inntil 7,1 G (924 136 kroner information), samt 25,1 prosent av lønn mellom 7,1 og 12 G (1 561 920 kroner information).

– Du kan se på sparesatsen som en del av den ansattes lønn. Skattemessig fremstår det som attraktivt å ha høy sparing til pensjon, men samtidig er det andre behov som trekker i retning av at mange ønsker høyere lønn fremfor sparing til pensjon.

Les også: Smart pensjonsgrep for bedriftsledere: – Kan gi deg flere millioner mer i pensjon

– Det viktigste er å ha en brukbar sparesats og sikre at de ansatte forstår hvordan de ligger an og eventuelt kan ta grep for å lukke gapet mellom hva de får i pensjon og hva de ønsker seg som pensjonister, sier Eriksen.

Figuren under viser hvilken pensjon en 27-åring med en årslønn på 530 000 kroner og henholdsvis en minimums- og en maksimumsordning kan forvente å få i pensjon.

Disse forutsetningene ligger til grunn for regneeksemplet:

- Innskuddspensjon fra 27 til 67 år (person født i 1997)

- Lønn er 530 000 kroner, med en årlig lønnsvekst på 2 prosent

- Pengene spares i Storebrands «Anbefalt Pensjon», der aksjeandelen tilpasses din alder

- Forventet avkastning er i tråd med Finans Norges bransjeavtale for avkastningsprognoser

- Årlig inflasjon på 2 prosent og årlig pensjon vises i dagens kroneverdi (inflasjonsjustert)

- Minimum sparing er 2 prosent og maksimum sparing er 7 prosent

- Utbetalingsperioden er 19 år (fra 67 til 86 år)

Søk opp bedriften din og få svar på hvor mye andre i samme bransje sparer

Ifølge Eriksen ser Storebrand at interessen for sparing og pensjon øker.

– Det er gledelig å se. Det er enkelt å få oversikt og forståelse for pensjonen sin, for eksempel gjennom Smart pensjon.

Gunstige skatteregler for bedrifter

Det er svært gunstige skatteregler for innskuddspensjon:

- Arbeidsgivers tilskudd til pensjonsordningen er fradragsberettiget for bedriften.

- Pensjonsbeholdningen blir ikke innberettet som skattepliktig formue for arbeidstakeren.

- Arbeidstakeren betaler først skatt av pensjonen når det en gang utbetales – ved pensjonsalder. Dette medfører at bedriftsbetalt pensjon er langt mer skattegunstig enn om den ansatte skal spare til pensjon på egen hånd av beskattede midler.