Sparesatsen viser hvor stor del av lønnen du setter av til pensjon for de ansatte. Mange bedrifter ligger på minstesatsen på 2 prosent. Andre velger høyere sats for å gi mer trygghet og en mer konkurransedyktig lønnspakke.

Forskjellen kan bli stor. En ansatt med 500 000 kroner i årslønn kan få over to millioner kroner mer i samlet pensjon hvis bedriften sparer 7 prosent i stedet for 2 prosent.

– Mange arbeidsgivere blir overrasket når de ser hvor store utslag sparesatsen gir over tid. Små justeringer kan gi stor effekt for de ansatte, sier Lars-Erik Eriksen, leder for pensjon i Storebrand.

Hvilken sparesats er vanlig i bransjen din?

Bransjene på topp og på bunn

Bransjesnittet gir en god pekepinn på hva som er vanlig i din bransje. Offshore, finans og medlemsorganisasjoner ligger ofte høyt i sparing. Overnatting, servering og bemanningsbransjen ligger nær minimumsordningen.

Som arbeidsgiver kan du skille deg positivt ut ved å tilby en ordning som ligger over snittet i din bransje. Det gir mer trygghet for de ansatte, og kan gjøre bedriften mer attraktiv i rekruttering.

Hvor mye kan ansatte forvente å få?

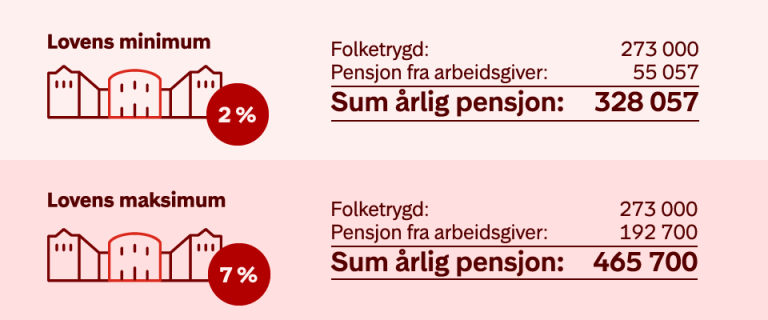

For å vise hva sparesatsen betyr i praksis, har vi sett på en 27-åring med en årslønn på 530 000 kroner. Figuren under viser forskjellen mellom minimum og maksimum sparing.

Med 2 prosent sparing er forventet årlig pensjon 328 057 kroner.*

Med 7 prosent sparing er forventet årlig pensjon 465 700 kroner.*

Forskjellen skyldes høyere innskudd, lengre spareperiode og avkastningen som bygges opp underveis.

*Regnestykket over baserer seg på at det spares fra du er 27 år til du er 67 år og at lønnen er 530 000 kroner. Det er lagt til grunn en forventet årlig lønnsvekst og inflasjon på 2 prosent. I tillegg forutsettes det at pengene er plassert i Storebrands spareprofil «Anbefalt Pensjon», der aksjeandelen tilpasses alderen din. Forventet avkastning er i henhold til Finans Norges bransjeavtale for avkastningsprognoser. Årlig pensjon vises i dagens kroneverdi med en utbetalingsperiode på 19 år (fra 67–86 år).

Hva ansatte ofte lurer på

Mange ansatte vil vite hvor mye arbeidsgiver sparer for dem, og hva det betyr for pensjonen de får utbetalt. De lurer også på hvordan pengene investeres, og om de bør endre spareprofil. En tydelig og enkel ordning gjør det lettere å gi gode svar. Det gir mer trygghet og kan gjøre at ansatte setter mer pris på pensjonsordningen sin.

Lurer du på hvilken sparesats du bør velge for bedriften?

Derfor øker flere arbeidsgivere satsen

Flere bedrifter velger høyere sparing enn før. Årsakene er ofte praktiske:

- Det blir lettere å rekruttere

- Det styrker lojalitet og trivsel i teamet

- Det gir en forutsigbar og rettferdig fordel

- Det koster mindre enn mange andre goder i et konkurranseutsatt marked

Du kan øke satsen for alle ansatte, eller starte med grupper der konkurransen om arbeidskraften er størst.

Les også: Smart pensjonsgrep for bedriftsledere: – Kan gi deg flere millioner mer i pensjon

Gunstige skatteregler gjør ordningen effektiv

Innskuddspensjon gir skattefordeler for både bedriften og de ansatte. Bedriften får fradrag for innskuddene. Ansatte betaler først skatt når pengene tas ut som pensjon. Det gjør tjenestepensjon til et gunstig og kostnadseffektivt gode.

Hva er riktig nivå for din bedrift?

Det finnes ikke én fasit. Men det er nyttig å:

- se hva andre i bransjen gjør

- vurdere hva som skal til for å beholde og utvikle ansatte

- se på konsekvensene av ulike sparesatser

Sjekk hvor mye andre i samme bransje sparer